12月22日,国务院对外印发《个人所得税专项附加扣除暂行办法》,六项专项附加扣除的条件和标准得以明确。

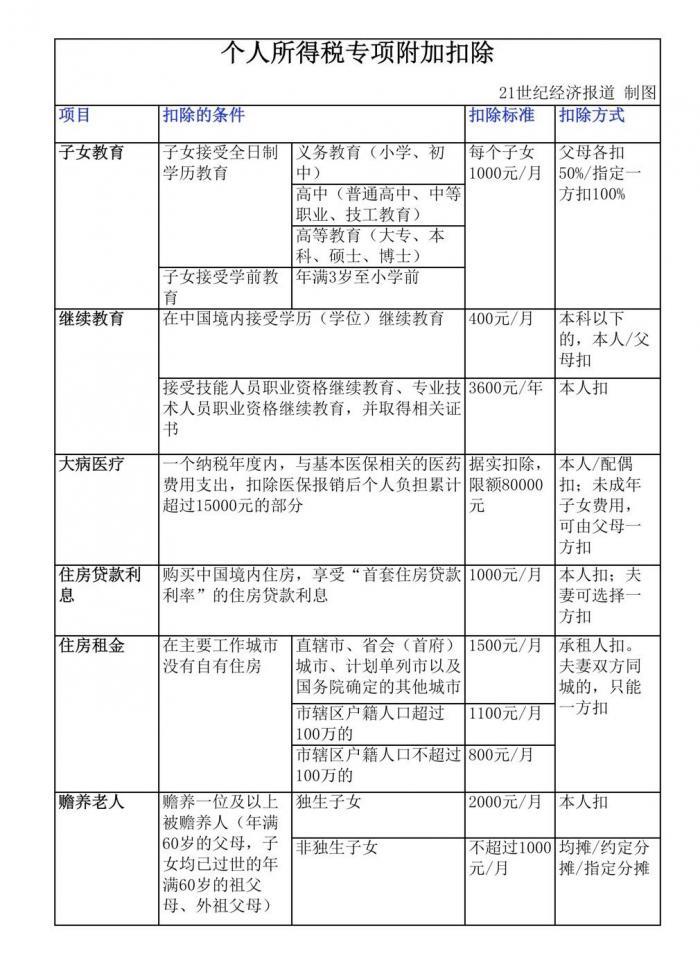

具体而言,子女教育、继续教育、住房贷款利息、住房租金、赡养老人支出为定额扣除,扣除额度分别为1000元/月、400元/月或3600元/年、1000元/月、1500元/月或1100元/月或800元/月、2000元/月;大病医疗为据实抵扣,每个纳税年度内,纳税人发生的自负医药费用超过1.5万元的部分,可在8万元/年的限额内据实扣除。上述全年抵扣额度=月度额度×12。

这个扣除标准并非一成不变。《办法》指出,根据教育、医疗、住房、养老等民生支出变化情况,适时调整专项附加扣除范围和标准。

专项附加扣除,是针对人群不同的实际负担,进行差异化的扣除。继10月份个税基本费用扣除标准(即起征点)提高到5000元、优化税率结构之后,2019年1月1日专项附加扣除的正式落地,有相应支出的纳税人将迎来第二波减税红利,个税负担将进一步减轻。

对于在大城市发展的年轻人,住房租金等专项抵扣将带来普遍的减税;对于上有老、下有小、还有房贷或房租支出的青壮年人群,引入专项附加扣除后,个税扣除标准将提至9000元/月甚至更高。

部分抵扣标准提高

附上六项专项附加扣除的具体内容:

相较征求意见稿,正式公布的办法主要有以下几处变动,

标准有所提高。包括住房租金的前两类主要城市的标准,从原来的1200元/月和1000元/月,分别提高到了1500元/月和1100元/月;大病医疗的扣除限额从原来的6万元/年提高到8万元/年。

拓展了抵扣范围,允许家人代为抵扣。包括继续教育可以选择由父母扣,也可以选择由本人扣;大病医疗支出,纳税人发生的医药费用支出,可以选择由本人或者其配偶扣除;未成年子女发生的医药费用支出,可以选择由其父母一方扣除。

限定了期限。如同一学历(学位)继续教育的扣除期限不能超过48个月;住房贷款利息扣除,是在实际发生贷款利息的年度,期限最长不超过240个月等。

明确了首套住房贷款利息的认定标准。(详见文末介绍)

更多人群免交个税

2019年1月1日,个税综合制改革将正式摊开,居民工资薪金、劳务报酬、稿酬、特许权使用费所得这四类收入将按年合并计税。

综合所得应纳税所得=年度收入额-免税收入-基本减除费用(6万元)-“三险一金”等专项扣除-专项附加扣除-依法确定的其他扣除

附上,综合所得税率表:

放到2019年1月1日后的语境下,让我们来看看专项附加扣除带来的具体减税案例,

更多人可以免税

以小李为例,在地级市工作,扣除“三险一金”后年收入10万元,膝下有两名年满3岁的子女,名下拥有一套享受首套住房贷款利率的住房,目前仍在还贷期间,和妹妹共同赡养年满60岁的父母。

小李与妻子约定,两名子女的教育支出由小李100%扣除,房贷利息支出也由小李抵扣;与妹妹约定,两人均摊赡养父母的抵扣。

这样,小李每月专项附加扣除=1000(子女教育)*2+1000(住房贷款利息)+1000(赡养父母)=4000元,个税扣除标准(基本费用扣除+专项附加扣除)提到了9000元,小李可以免交个税。

在目前起征点提至5000元、税率结构调整后,但未引入专项附加扣除的情况下,小李适用10%的税率,全年交税1480元。

相较之下,引入专项附加扣除,帮助小李每年减税1480元,减税幅度为100%。

部分减税幅度大

以已婚夫妻志明与春娇为例,在深圳工作,在深圳无自有住房、处于租房状态,膝下有一名年满3岁的孩子,两人均为独生子女,志明父亲已经年满60岁,春娇目前在读在职硕士,志明与春娇扣除“三险一金”后的年收入分别为25万和18万。

两人约定,子女教育由两人各扣50%,住房租金由志明扣;志明父亲的赡养支出,只能由志明抵扣;春娇的继续教育也只能由本人抵扣。

这样,志明每月专项附加扣除=1500(住房租金)+500元(50%的子女教育)+2000元(赡养父母)=4000元;春娇每月专项附加扣除=500元(50%的子女教育)+400元(继续教育)=900元,

相应的,志明年度应纳税所得额=25万-6万(基本费用扣除)-4000*12=14.2万元,适用10%的税率,年度纳税额为11680元;春娇年度应纳税所得额=18万-6万-900*12=10.92万元,适用10%的税率,年度纳税额为8400元。

在目前起征点提至5000元、但未引入专项附加扣除的情况下,志明适用20%的税率,全年需缴税21080元;春娇适用10%的税率,全年需缴税9480元。

相较之下,引入专项附加扣除,志明减税幅度约45%,春娇减税幅度为11%。

首套房确定“认贷”!

围绕首套住房贷款利息,此前争论较多。比如“认房”还是“认贷”,即究竟是“名下首套住房”,还是“首次使用贷款的住房”?办法对此进行了明确。

纳税人本人或者配偶单独或者共同使用商业银行或者住房公积金个人住房贷款为本人或者其配偶购买中国境内住房,发生的首套住房贷款利息支出,在实际发生贷款利息的年度——允许进行住房贷款利息抵扣。所谓首套住房贷款,是指购买住房享受“首套住房贷款利率”的住房贷款。

21世纪经济报道记者获取的税务部门培训材料显示,住房贷款利息支出是否符合政策,可查阅贷款合同(协议),或者向办理贷款的银行、住房公积金中心进行咨询。

住房贷款利息支出是否符合政策,可查阅贷款合同。如果是首套住房贷款利息,贷款合同上会标明类似“该房屋系借款人使用贷款所购的第1套房产”等字样。

是否享受“首套住房贷款利息”,各地执行的信贷政策不同。像北京这轮调控,严格执行“认房认贷还认离”,即对于名下有房、曾经有贷款记录、离婚不满一年者,商贷和公积金贷款均按二套房信贷政策执行。

这也意味着部分“不是首套房、但享有首套住房贷款利息的住房”其贷款利息是可以进行抵扣。此前有业内人士指出,以“首套房贷利率”加以区分,依据银行提供数据,技术上更容易操作。为了避免该政策的滥用,办法明确“纳税人只能享受一次首套住房贷款的利息扣除”,即每个人毕生只有一次抵扣机会。

夫妻法律关系的确定,会影响首套房贷的认定。办法指出,夫妻双方婚前分别购房住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除;也可以由夫妻双方对各自购买的住房,分别按扣除标准的50%扣除。

【相关阅读】

2019年工薪阶层个税怎么缴已明确!有的人年初少交税是怎么回事?

个税专项抵扣部分标准有望提高,税务部门已启动内部培训

更多内容请下载21财经APP